・今すぐ始めてみたい!

・どんな銘柄を買えば良いの?

こんな疑問や想いに応えていきます!

2024年1月から始まった投資の神制度である「新NISA」。

今、日本は物価高や少子高齢化・終身雇用の崩壊・受け取れる年金の減少・実質賃金の低下など課題が山積みです。

給与所得だけで”老後の生活”まで保障できないと日本政府が判断し、国民の資産所得を増やすために「新NISA」を作りました。

もしこの制度を活用しない場合、会社からの給与だけで老後の生活費・養育費・住宅ローン・自動車ローン・毎月の固定費などを支払わなければいけません。

さらに、物価上昇・増税で手取りは減っていく一方…

でも、もし新NISAの制度を利用すれば下記のようなメリットを受けれます。

・給与以外の所得(配当金)をもらうことができる

・利益がいくら出ても非課税で受け取れる

・老後の生活を豊かに送ることができる

・所得や資産を効率的に増やせて精神的に楽

まさに夢のような制度ですよね。

仕事や副業を頑張って所得を増やそうと思っても、稼いだお金に対して所得税と住民税がかかります。ですが、新NISAで得た投資の利益に対する税金は0。しかも無期限で。

新NISAを活用している人としない人では、資産総額に大きな差が生まれます。

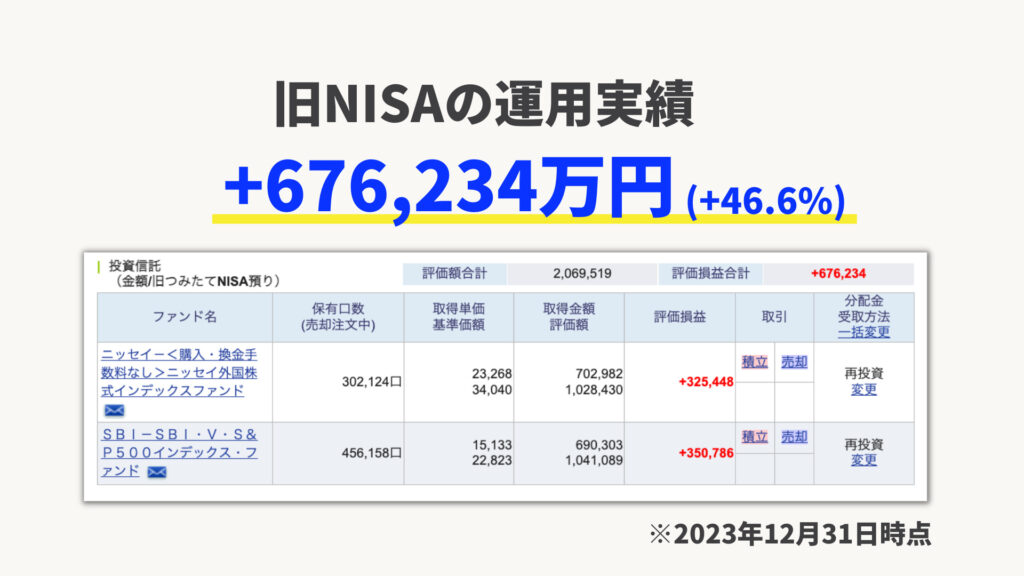

実際に僕は旧NISAを約4年ほど活用した結果、投資額134万円に対して+67万円ほど増えました。これを非課税で貰えるってヤバいですよね笑

ちなみに僕もNISAを始めた当社は「投資信託って何?」ぐらいのレベルでした笑

なので、初心者の方もしっかり学んで行動すれば良い結果に繋がります!

本記事を読んでくれてる皆さんも乗り遅れないようにしっかり学んで、即行動していきましょう!

\ 今すぐ新NISAを始める(無料) /

新NISAって何?

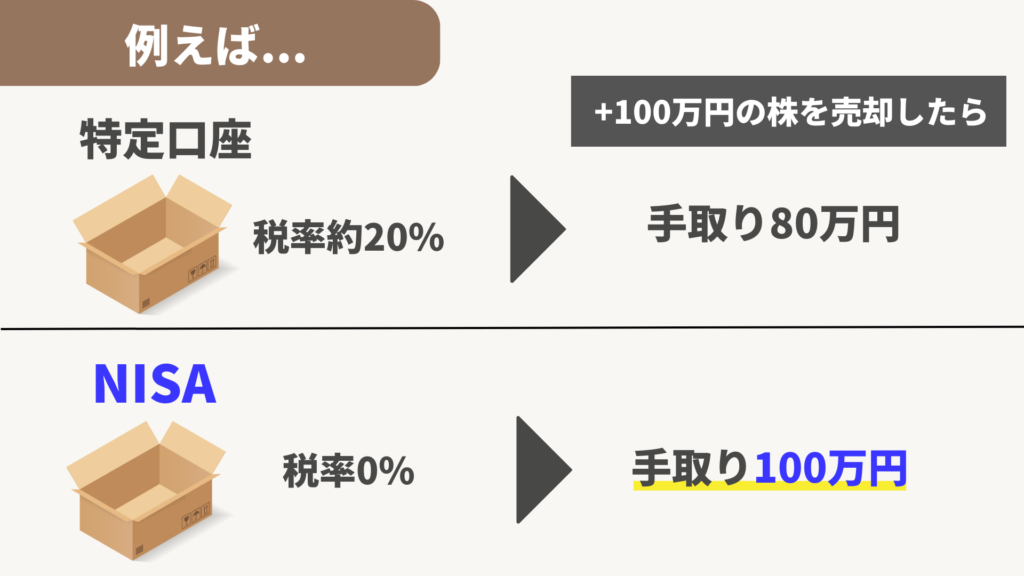

NISAとは「少額投資非課税制度」ともいい、株式や投資信託への投資で得られた利益について、一定の期間非課税とする制度のことです。

通常、投資で得た利益に対して20.315%の税金(日本株の場合)を支払わなければいけませんが、NISA口座を利用して一定の金額内で投資すれば、その利益に対する税金は0になります。

制度ができた背景

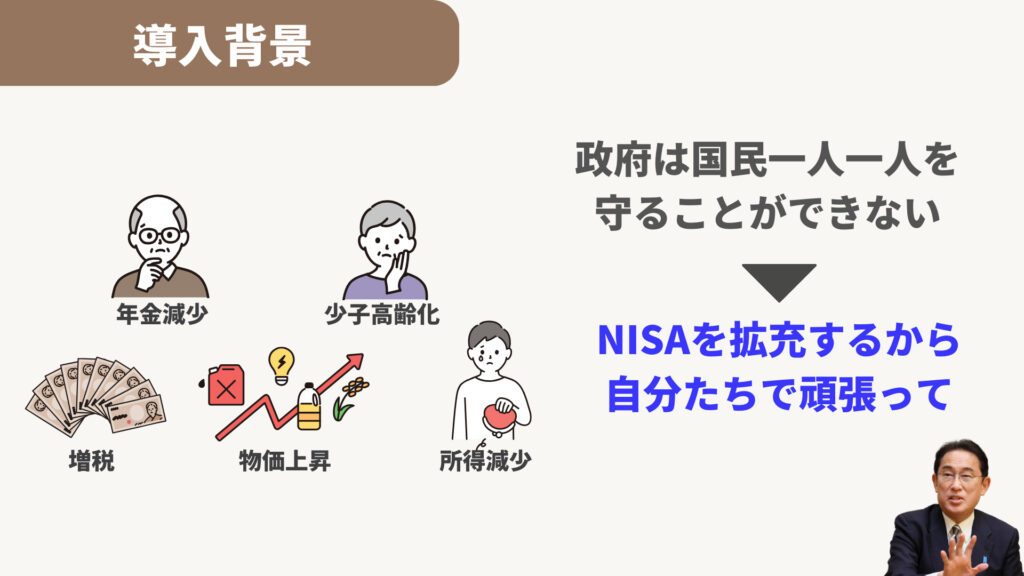

そもそも日本国は、なぜ新NISAという制度を作ったのでしょうか。

結論、貯金が大好きな日本人の資産所得を増やすためです。少子高齢化や年金減少・増税や物価上昇に伴い、政府は国民一人一人の将来を守ることができないと判断しました。

なので、「NISAという魅力的な制度を拡充するから、自分たちで将来のために資産形成をしてね」ということ。

金利が低い銀行にお金を預けてもお金は増えません。貯金の一部を投資に回してお金がお金を生む(資産所得)を増やすよう促しました。

補足ですが、投資を促すことで日本経済を活性化させることも目的の一つ。

投資された企業は資金調達に成功し、事業を拡大することができます。そして周りに回って、私たちも恩恵を受けることができます。

制度の概要

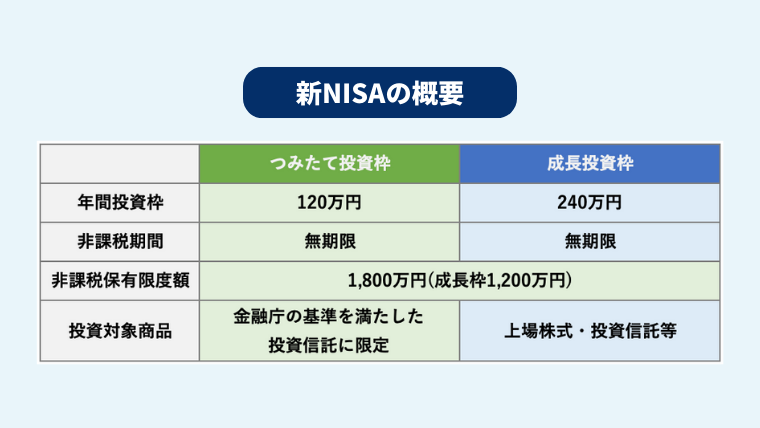

・対象年齢は18歳以上

・1年間に投資できる額は360万円まで

・360万円のうち、つみたて投資枠は120万円までで成長投資枠は240万円まで

・つみたて枠では金融庁の基準を満たした投資信託のみ買える

・成長投資枠では投資信託だけでなく上場株式も買える

・非課税保有期間(NISA口座で運用した利益に税金がかからない期間)は無期限

・非課税保有限度額は1,800万円まで

要約すると、1人1年間で360万円まで非課税枠として投資ができて、生涯を通して1,800万円までが限度額。その限度額内の投資で得た利益に対する税金はゼロということ。

また年間限度額の360万円のうち、つみたて枠と成長投資枠の2つに分かれており、それぞれ限度額が決まっている。併用することができるので、いろんな銘柄に投資できます。

新NISAのメリット

新NISAを利用することで、得られるメリットは下記になります。

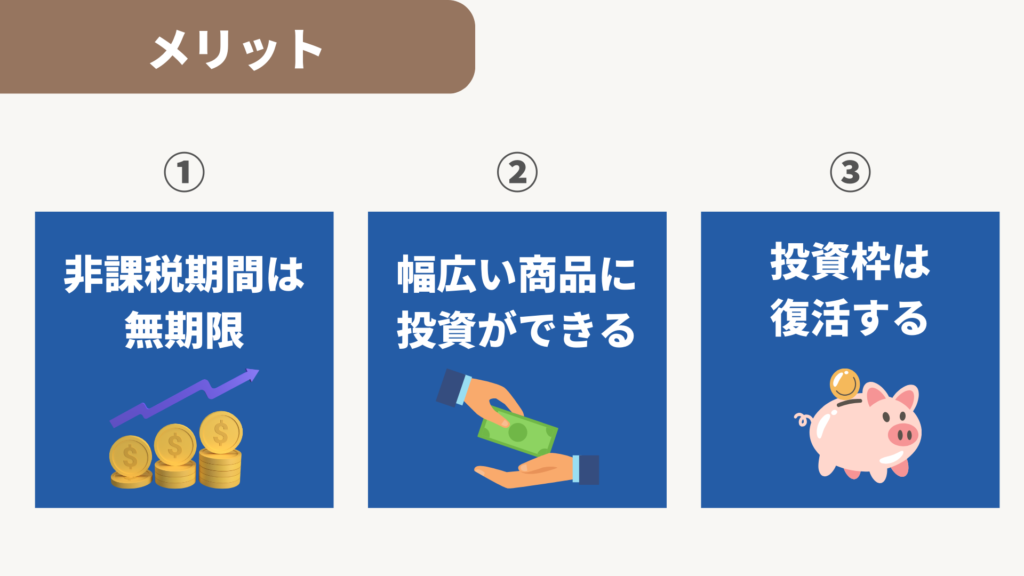

①非課税期間は無期限

②幅広い商品に投資ができる

③売却して空いた枠は再度利用できる

この3つが大きなメリット。新NISAが神改正!と言われる理由でもあります。それぞれ詳しく解説していきますね。

①非課税期間は無期限

旧NISAで制限のあった非課税保有期間が無期限になりました。つまり、限度額内の投資で得た利益はずーーーーっと税金がかからないということ。

ちなみに、旧NISAでは非課税期間は5年間・20年間までと決まっていたため、投資家はこれを踏まえた投資戦略を立てる必要がありました。

ですが、無期限となり長期目線で投資戦略を立てることができます。資産形成における投資の成功法の1つである「長期投資」がしやすくなりました。

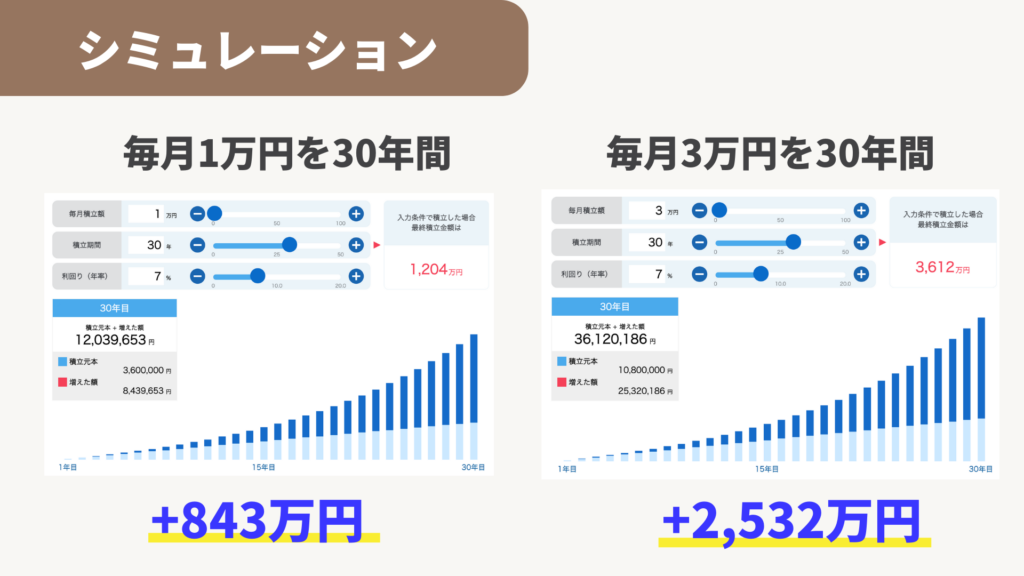

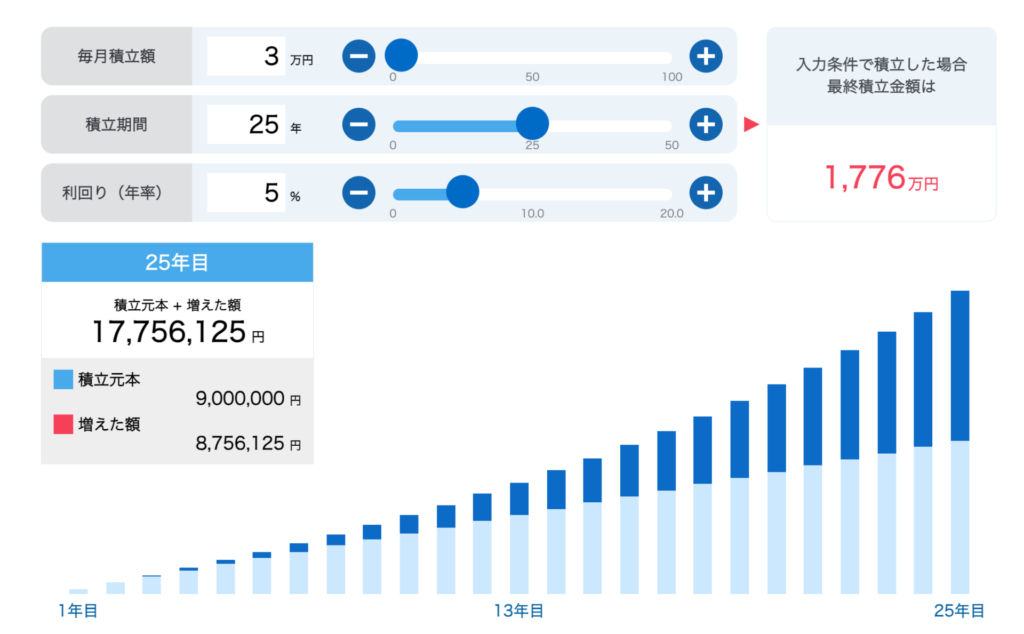

下図のように長期間に渡って投資し続けることで、複利効果が働き資産を大きく膨らませることができます!さらに元本割れするリスクも低くなるため、資産を効率的に増やすことができますよ。

上図のシミュレーションはSBI証券のサイト内にあるツールです。毎月の積立額や積立期間、利回りを設定することで資産がどれくらい増えるか算出してくれます。

例えば、毎月3万円を利回り7%の商品に30年間投資し続ければ、投資元本約1,000万円に対して+2,532万円も増え、それを非課税で受け取ることができます。なんという神制度!

複利とは、運用で得た利益を元本にプラスして再投資し、その合計金額をもとに利益を得る方法です。 複利では利益が利益を生むため、運用期間が長くなるほど発生する利益の金額が大きくなります。 これを「複利効果」と呼びます。

②幅広い商品に投資ができる

旧NISAは限定された商品しか投資できませんでしたが、新NISAでは成長枠とつみたて枠を併用できるため、幅広い商品に投資ができるようになりました。

金融庁の厳しい基準をクリアした投資信託だけでなく、上場している米国株や日本株にも同時に投資ができるため、それぞれの目的にあった資産形成が可能に。

③売却して空いた枠は再度利用できる

新NISAは、購入した金融商品を売却してNISA口座の非課税保有額が減少すると、売却した金額分の非課税投資枠を再利用できます。

旧NISAでは、購入した金融商品を売却しても非課税投資枠の再利用はできない仕組みとなっていました。旧NISAで商品の売却を検討していたものの、非課税投資枠がもったいなくて見送った経験がある方もいるでしょう。

新NISAは非課税投資枠の再利用ができるため、現行NISAよりも投資判断の自由度が高く、売却したいときに迷わず売却がしやすくなっています。

新NISAのデメリット

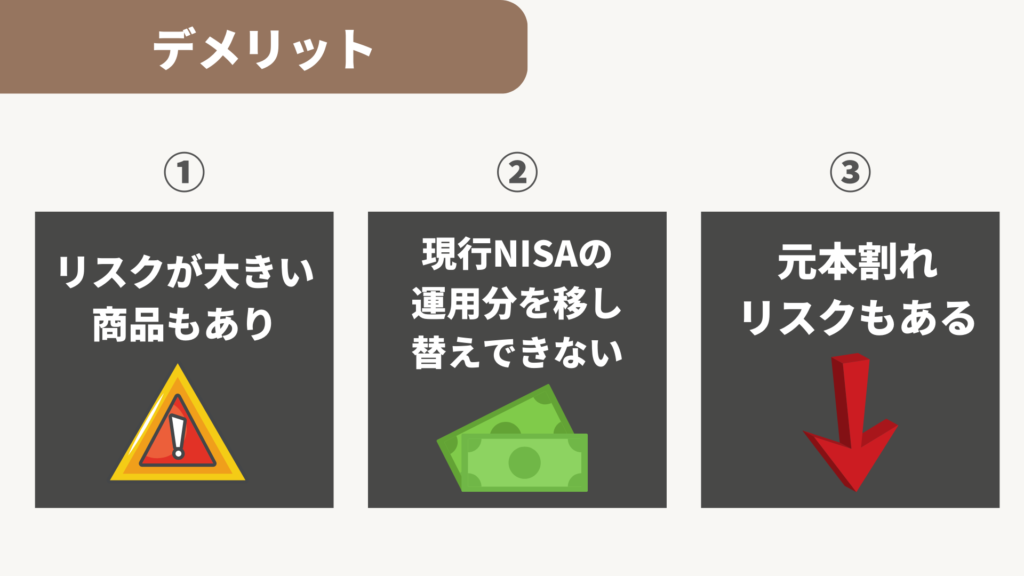

新NISAのデメリットを下記にまとめました。結論、投資なので注意すべき点はありますが、新NISAに関してはメリットの方が大きいので、大したデメリットにはなりません。

①リスクが大きい商品がある

②旧NISAの運用分を移し替えできない

③元本割れのリスクがある

それぞれ詳しく解説していきますね。

①リスクが大きい商品がある

新NISAは、つみたて枠と成長枠を併用できるため投資できる商品の幅も格段に広がりました。金融庁の基準を満たした投資信託以外の商品にも投資できちゃいます。

でも、金融庁側も認識しているので新NISAから資産形成に向かない銘柄を一部除外しています。例えば、高レバレッジ型の投資信託や毎月分配型の投資信託などです。

しかし、まだまだ堅実な資産形成には向かない商品や上級者向けの商品も含まれいてるので注意が必要。

下記におすすめしない商品の特徴をまとめました。

・信託報酬が0.2%以上

・アクティブファンド

・純資産総額が少ないファンド

・隔月分配型の投資信託

・テーマ型の投資信託

上記5つの特徴を持つ投資信託には注意してください。コストも高くリスクも高いため、損する確率が高いです。

②旧NISAの運用分を移し替えできない

※新NISAから初めてNISA制度を活用する方には関係がない話です!

旧NISAと新NISAは非課税枠が別枠の「異なる制度」であるため、旧NISA口座の保有商品を新NISA口座へと移行させることはできません。

③元本割れのリスクがある

投資なので元本割れリスクがあるのは当たり前です。元本割れとは、株価の下落が原因で最初に投資した金額(元本)を下回ること。

ですが、その元本割れのリスクを極限に下げる方法はあるのでご安心ください。

・長期間コツコツ積み立てること

・投資先を分散させること

この2つを徹底して守れば、時間の分散・銘柄の分散リスクを低くすることができます。

上図は金融庁が出している過去データですが、5年間投資した場合と20年間投資した場合の元本割れの確率を見ると、5年間だと元本割れする確率が高いですが、20年間だと0件となっています。

投資先にもよりますが、世界の経済が発展すれば株価も右肩上がりになります。コロナショックなどで暴落する時もありますが、過去のデータを見ても必ず回復している。

もし暴落が起きても、投資先を分散させることでリスクを最小限に抑えることができます。

新NISAの始め方

それでは、新NISAの始め方を初心者の方向けに解説していきます!

ちなみにSBI証券でやる方法です。実際の画面を用いながら進めていきますね。

「なんか専門用語多くて難しそう…」と思うかもしれませんが、大丈夫。慣れたら覚えていきますし、重要な点はわかりやすく解説していきます!

①SBI証券を口座開設する

②三井住友クレジットカードを発行する

③SBI証券とクレカを紐付ける

④積立設定をする

たったの4ステップで新NISAを始めることができます。

ただ口座開設は1週間〜2週間・クレカ発行は申込みしてから1週間程度発行されるため、完了するまで時間を要します。なので、早めに申し込みをしておくのがおすすめ。

それでは各ステップごとに解説していきますね!

①SBI証券の口座を開設する

まずはSBI証券の総合口座を開設します。ここの手続きをすると、同時にあなたのNISA口座も開設できちゃいます。

登録時間は10分ほどで完了しますよ!下記に実際の登録画面を用いて説明しているので、参考にしてみてください!

②三井住友クレカを発行する

続いて、SBI証券に対応できる三井住友クレジットカードを発行しましょう。

ちなみに、対象外のクレカを使って積立設定することはできません。例えば、楽天カードを使ってSBI証券でクレカ積立はできないです。。

対象は三井住友が発行している、NLかOliveシリーズのみ。その中でも僕は、NLシリーズをおすすめしています。Oliveと比較すると機能面はやや劣りますが、クレカ積立のポイント還元率は変わらないし、三井住友銀行の口座を作る手間を省けるからです。

実際に僕も年会費無料・還元率0.5%のNLシリーズを使っています。もし「比較してから決めたい!」という方は、下記を参考にしてみてくださいね。

クレカを必ず作る必要もありません。クレカがなくても新NISAはできます。でもその場合、SBI証券へ入金する作業が増えたり、ポイント還元率が低くなってしまいます。クレカの場合、ポイント還元が0.5%~5%・1度設定すれば自動で決済してくれるので手間を省きたい方や少しでもお得にやりたい方はクレカがおすすめ。

もしクレカを発行しない場合は、ステップ②とステップ③は飛ばしてくださいね!

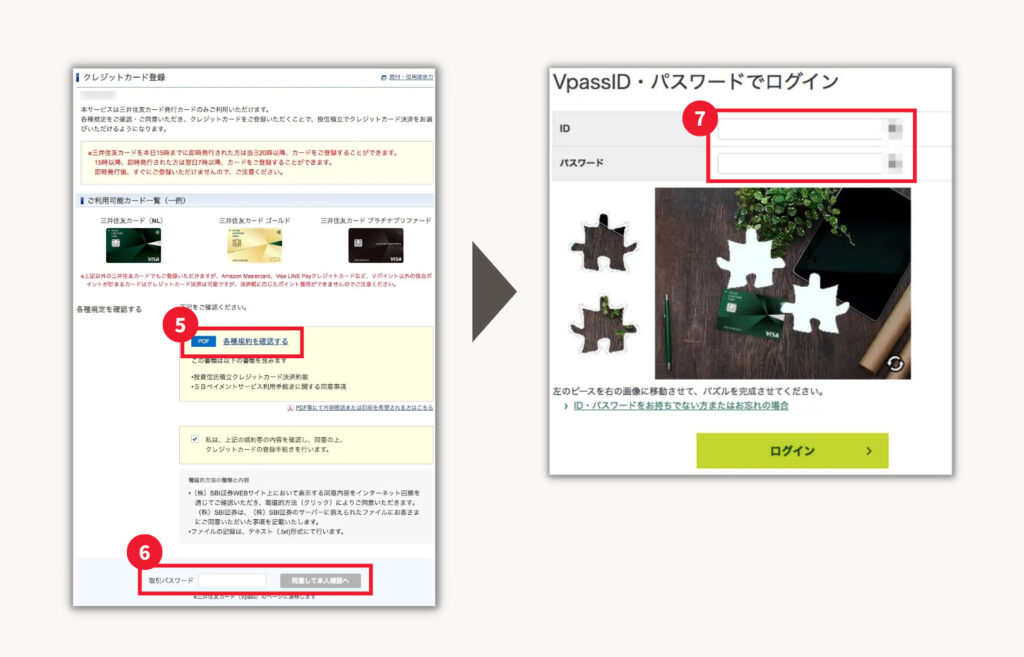

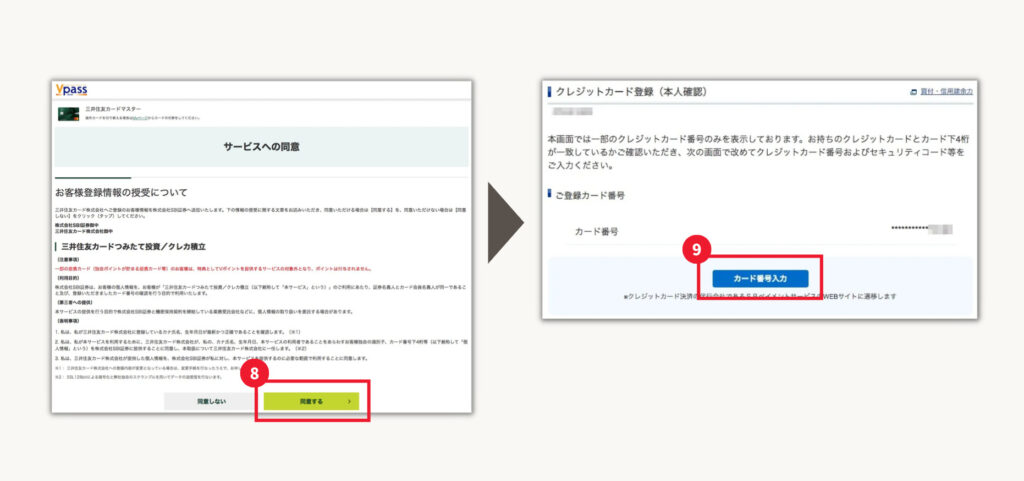

③SBI証券と三井住友クレカを紐づける

※クレカを発行しなかった方は飛ばしてください!

SBI証券の口座開設とクレカ発行が完了したら、紐づける(連携)設定をしましょう。とっても簡単なので、下図を真似しながらやってみてくださいね。

①SBI証券のwebサイトにログインして「取引」を押す

②「投信(積立買付)」を押す

③「クレジットカード」を押す

④「登録する」を押す

⑤規約を確認する

⑥初期で設定した取引パスワードを入力する

⑦クレカ到着時に設定した「ID・パスワード」を入力してログイン

⑧記載されている内容を確認して「同意する」を押す

⑨カード番号入力をする

⑩クレジットカードの番号と有効期限・セキュリティコードを入力して、この画面が出てきたら終わり!!

④積立設定をする

最後のステップ「積立設定」。自分が新NISAで買いたい銘柄を選んで「毎月の投資する日や金額」を設定していきます。

1度設定すれば放置でOK。自動でSBI証券が積み立てしてくれます。もちろん、設定解除や設定の変更も自由にできるので安心してくださいね!

①SBI証券の公式アプリ「かんたん積立」をスマホに入れて、ホーム画面右下の「メニュー」を押す

②「ファンド検索」を押す

③「条件を絞る」で取扱取引をNISA(つみたて)を選択。信託報酬を1.10%以下を選択。

④買付したい銘柄を選んだら「積立買付」を押して、コース設定をする。

・決済方法:現金かクレカどちらかを選択

・預かり区分:NISA(つみたて)を選択する

・コース:どのくらいの頻度で積み立てるか選ぶ※クレカの場合「毎月」のみ

・申込み設定日:積み立てたい日にちを選択

・積立金額:積み立てたい金額を入力する(100円から可)

預かり区分に関して、NISA(つみたて)は月10万円が上限なので、毎月10万円以上投資したい場合はNISA(成長枠)を選ぶようにしましょう。

基本的にはNISA(つみたて)の枠を埋めることを優先にしてください。

コースについては、正直なんでも良いと思います。正解はないので。僕はクレカ積立なので「毎月」コースにしてます。

申込み設定日に関しては、月末の「28日~31日」は必ず避けるようにしてください。約定日や月によって、上手く積み立てされない時があるからです。なので、「1日〜24日」の間がおすすめ。

⑤取引パスワードを入力して「取引確認画面へ」を押す

⑥設定した内容を確認して「設定」を押す。これで設定完了!!

\ 今すぐ新NISAを始める(無料) /

積立設定を変更&解除する方法

続いて、積立設定を変更または解除する方法を解説していきます!

「お金余ったから、今月はNISAの投資額増やしたい!」「間違えて設定していたから解除したい…」と思うことあるはず。

どれも1分ほどで終わるので、以下を参考にしながらやってみてくださいね!

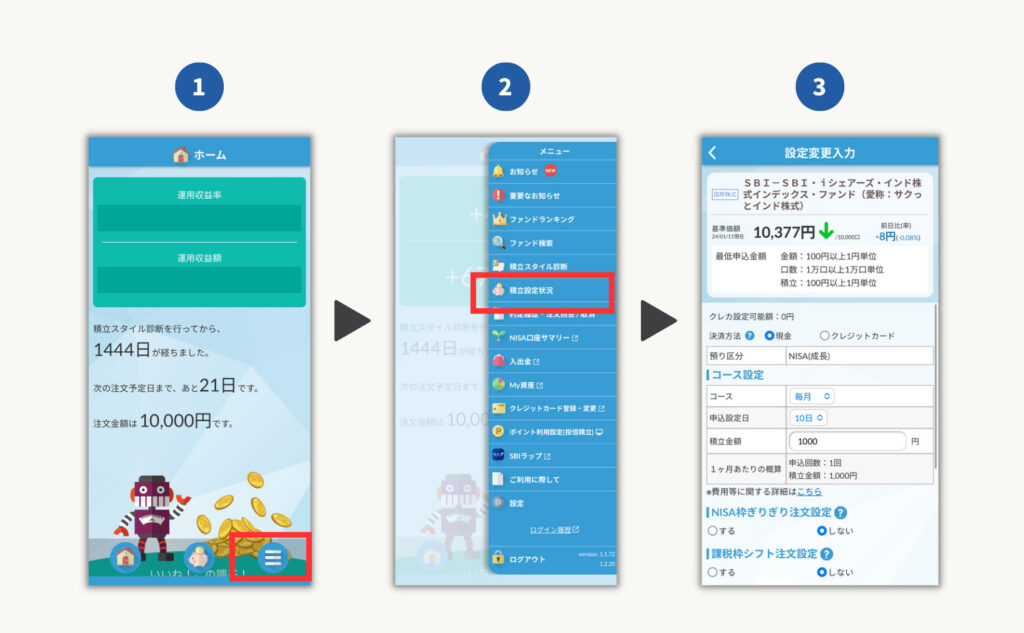

変更する方法

①SBI証券かんたん積立アプリを開き、右下の「メニューバー」を押す

②「積立設定状況」を押す

③変更したい銘柄を選んで、変更入力を行う。

決済方法や積立金額など自由に変更することができます。

④変更した内容を最終確認して次へ進む

④この画面が出たら変更完了!お疲れ様でした!

解除する方法

①SBI証券かんたん積立アプリを開き、右下の「メニューバー」を押す

②「積立設定状況」を押す

③解除したい銘柄の右上にある「削除」欄にチェックマークを入れる

④内容を確認して「取引パスワード」を入力後、「解除」ボタンを押す

⑤これで解除完了!お疲れ様でした!

新NISAの成長枠の使い方

※本章は中級者以上向けです。

続いて、新NISAの成長枠を使って日本株と米国株を買う方法を実際の画面を用いて解説していきますね。

復習ですが、新NISAの成長枠では日本・海外の上場株式やETFなど幅広い商品を買うことができます。そのため、難易度は少し高め。初心者の方にはおすすめしません。

ここでは、「SBI証券で日本株と米国株の買う方法」に絞って解説していきます。SBI証券で買う場合は、下図の2つのアプリを使います。

最初は「難しそう…」と思うかもしれませんが、専門用語をしっかり理解していけば大丈夫!証券会社側も僕たちが取引しやすいようにアプリを作ってくれてます!

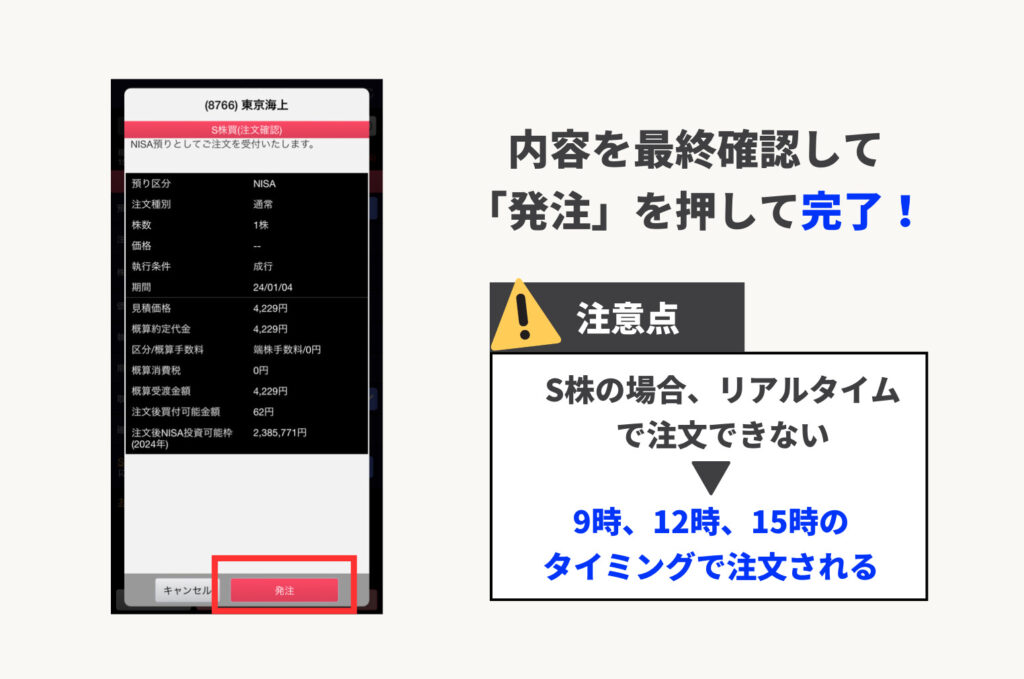

日本株の買い方

①SBI証券の日本株アプリを開く

②ログイン後、最下部「銘柄検索」で買いたい銘柄を選ぶ

③「取引」を押す

④現物取引の「現物買」を押す

⑤注文方法を細かく決めていきます。

1株から買いたい場合は「S株」を選択しましょう。1単元以上(100株以上)買う場合は不要。

・預かり区分:NISAを選択

・株数:買いたい株数を入力する

・価格:S株取引の場合は成行注文になる

1単元以上(100株以上)買う場合は、「価格」の部分で指値注文か成行注文か自由に選べます。S株の場合は、成行注文しか選べないです!

⑥内容を確認して「発注」を押して完了!

ただしS株の場合は、リアルタイムで買付されず9時・12時・15時のタイミングで注文されます。

米国株の買い方

①SBI証券の米国株アプリを開く

②最下部の「検索」で買いたい銘柄を入力する

③「現物買」を押す

④注文方法を選ぶ

・預かり区分:NISAを選択する

・数量:買いたい株数を入力する

・注文方法:指値注文で購入希望価格を入力

・期間:購入したい日を入力

・決済方法:外貨決済を選択

注文方法に関しては、希望する株価で買える指値注文がおすすめです!「長期で持つしサクッと買いたいわ〜」と思うのであれば成行注文がおすすめ。

決済方法については要注意。必ず外貨決済を選んでください。もし円貨決済にすると、買付手数料がかかるからです。

SBI証券の「ゼロ革命」で米国株取引の各種手数料は無料になっているので、必ず活用するようにしましょう!

⑤内容を最終確認して「注文発注」を押す

⑥これで完了!!

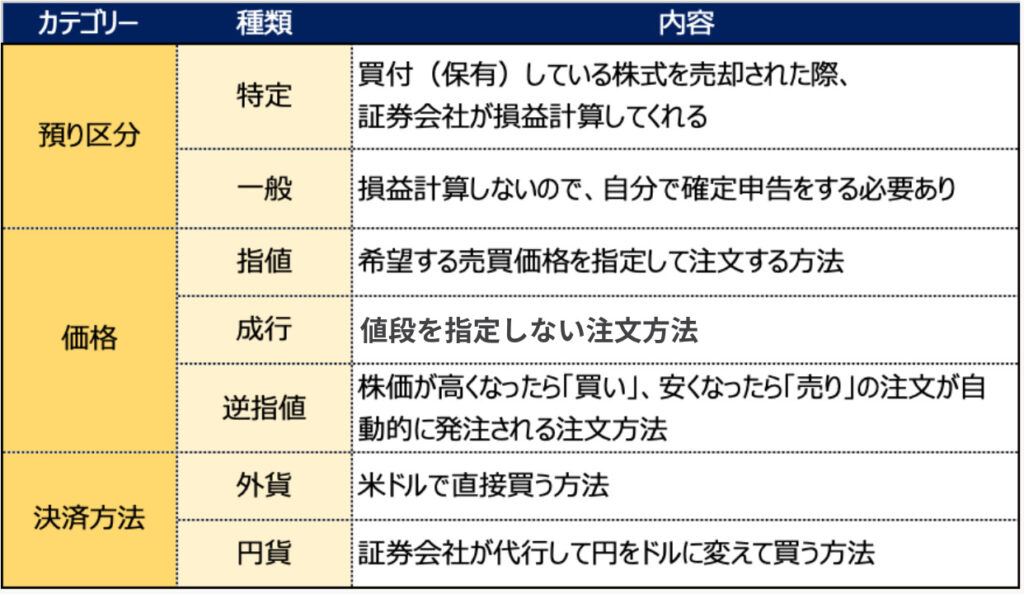

専門用語の解説まとめ

SBI証券で新NISAをする理由

もし新NISAをするならSBI証券か楽天証券がおすすめ。両社ともネット証券であり、手数料の安さや使いやすさ・ポイント還元率が素晴らしいからです。

なぜ「僕がSBI証券で新NISAをするのか」。結論は、下記になります。

・アプリで手軽に管理と設定ができるから

・日本株と米国株の取扱銘柄数が多いから

・手数料が業界最安基準だから

・ポイント還元率が高いから

・SBI証券自体の業績が安定しており安心できる

楽天証券も負けないくらいサービスが良いですが、会社の安定性や革新的なサービス改善などを含めると断然SBI証券がおすすめ。以下から比較してみるので、参考にしてみてください。

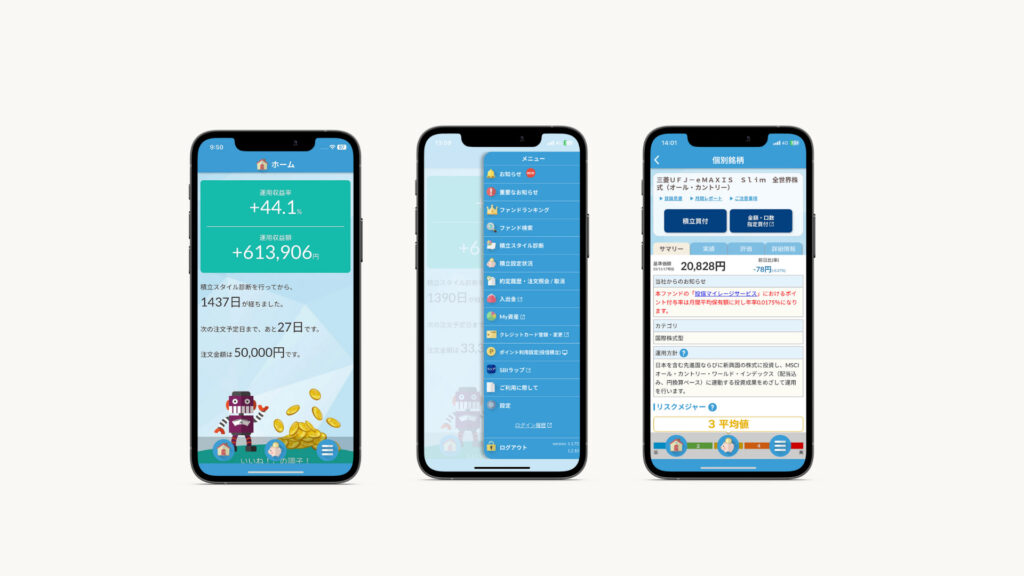

①アプリで手軽に管理できる

SBI証券は、積立投資用のアプリがあります。楽天証券の場合、取引用のアプリはありますがWEB版で全て設定することになります。

どちらもスマホで設定できる点は良いですが、SBI証券の方が使いやすいです。

・銘柄人気ランキングの閲覧

・積立設定やクレカ登録

・運用益をリアルタイムで見れる

・注文履歴や設定状況を確認できる

アプリ1つで、積立設定ができるのはもちろんのこと運用状況や履歴なども全て閲覧することができるため、初心者の方でもとっても使いやすいですよ。

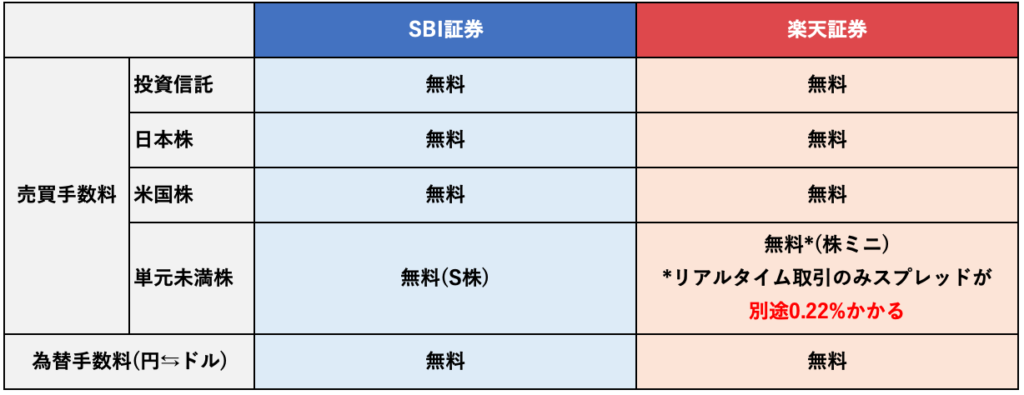

②手数料が業界最安基準

SBI証券は業界最安基準の手数料の安さを誇ります。最近、楽天証券も追随する形で同水準まで手数料を下げてきました。

ここでいう手数料とは、株を取引する時の売買手数料やオリジナルの投資信託の信託報酬のことを指します。

新NISAは長期で付き合っていく制度。なので、手数料が安ければ安いほど良いので、必ず意識するようにしてください。

下図にまとめてみたので、ぜひ参考にしてみてください!

単元未満株とは、銘柄ごとに決められている最低売買単位である1単元の株数に満たない株式のこと。日本株の場合、一般的に1単元(100株)から株を買うことができますが、S株や株ミニのサービスを使うと1単元未満(1株〜)手軽に株を買えます。

僕も日本株を買うときは、よく利用するサービス。僅かな差ですが、楽天証券の場合、リアルタイム取引の際にスプレッド0.22%の手数料がかかるので要注意。

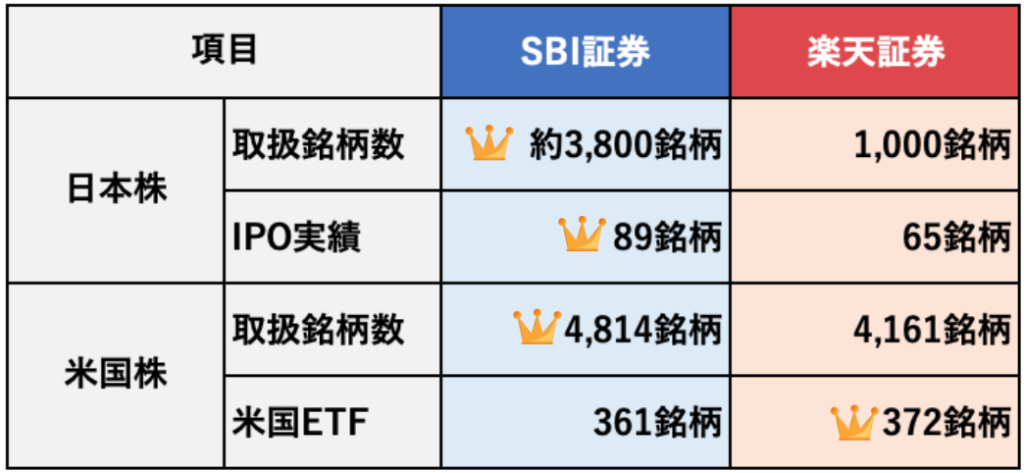

③個別株の取扱銘柄数が多い

僕のように新NISAで、日本株や米国株に積極的に投資する人はSBI証券がおすすめ。下図を見ての通り、取り扱っている数が多いからです。

④ポイント還元率が高い

証券会社は独自のポイント還元サービスを提供していることが多いです。その中でもSBI証券は、高い還元率を誇っているのでおすすめ。

大切なので何度も言いますが、新NISAは長期で付き合っていく制度なので、チリツモではありますがポイント還元や手数料の安さを重視すると良いです。

ポイント還元に関しては、下記の視点でみます。

・クレカ積立のポイント還元

・投信保有額に応じたポイント還元

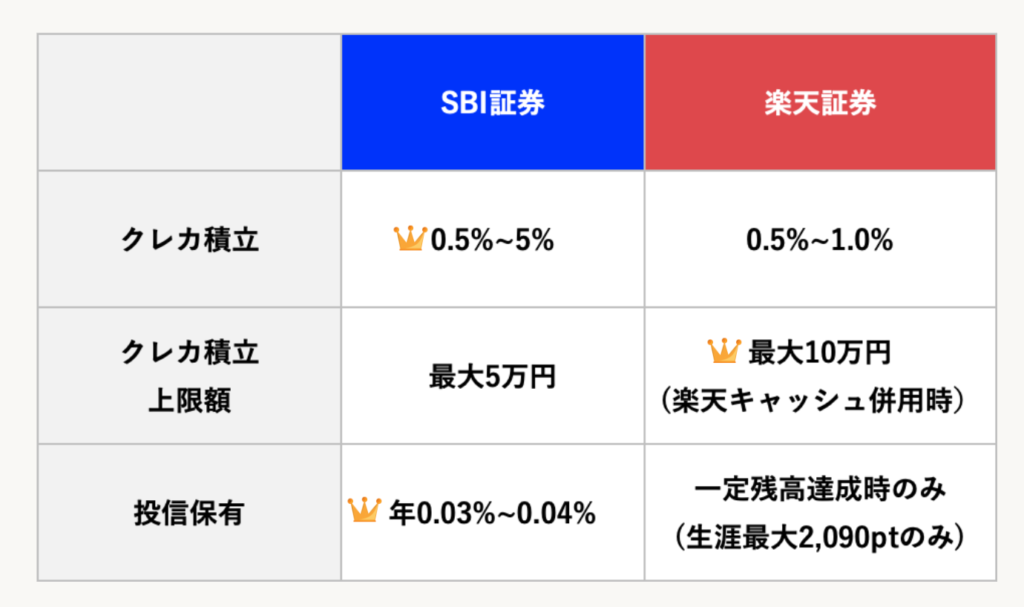

下図は、SBI証券と楽天証券の比較表です。

クレカ積立のポイント還元とは、毎月の積立額に応じてポイントが貯まる仕組みです。

クレカの種類によって還元率は変わりますが、SBI証券の場合、0.5%~5.0%。楽天証券の場合位は、0.5%~1.0%と決まっています。

しかし毎月のクレカ積立の上限額は、楽天証券が最大10万円とリード。ですが現在、SBI証券も対抗して上限額を10万円まで引き上げるよう進めています。

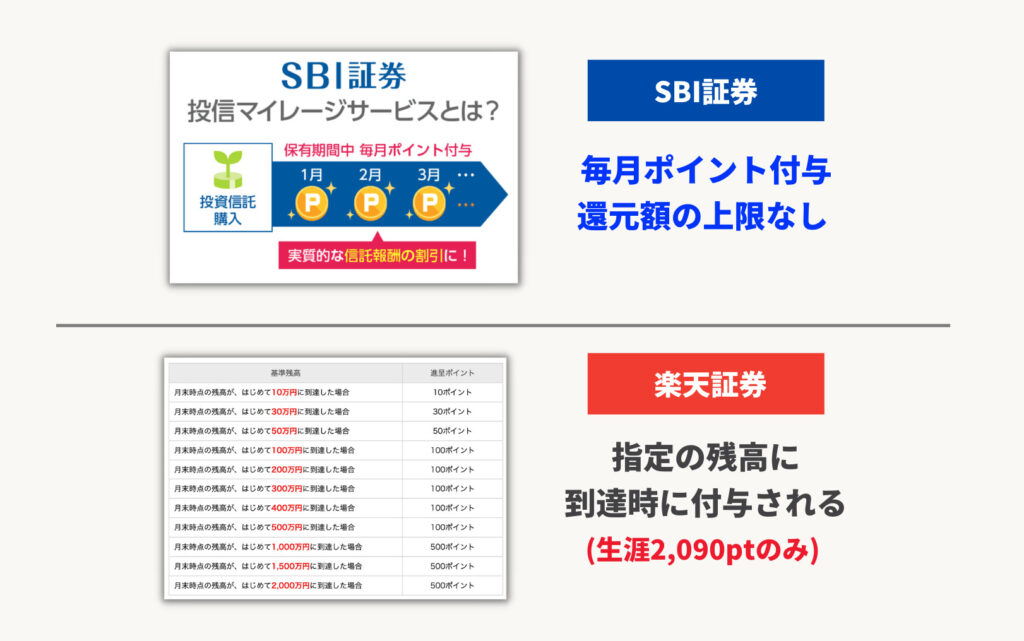

また投信保有額に応じて還元されるポイントは、SBI証券が優勢。投信マイレージという制度があり、投資信託を保有している期間はずっと保有額に応じてポイントを還元してくれるため、実質的なコスト削減になります。

一方、楽天証券に関しては指定の保有額に到達した時のみポイントが付与されます。生涯で2,090ポイントのみなので還元率は低いです。

⑤業績も安定しているから安心

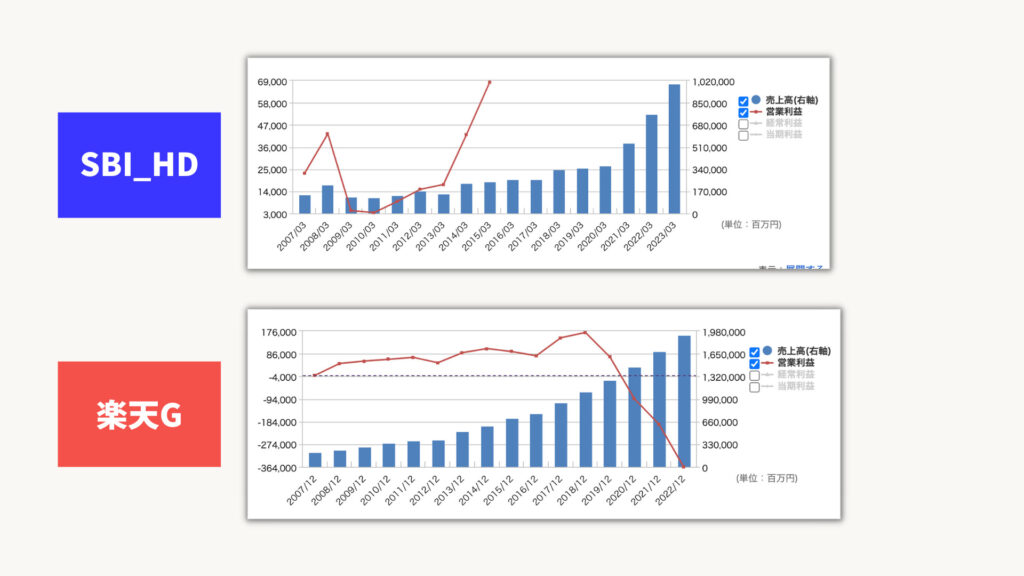

SBI証券自体の業績が安定しているので、多額のお金を預ける僕たちにとって安心できますよね。

また口座開設数も業界トップで売上も好調なため、SBI証券ユーザーのためにサービスを改善してくれてます。

最近で言うと、日本株と米国株の売買手数料を無料にした「ゼロ革命」など、先陣を切って革新的なサービスを作ってくれます。

上図は、SBIホールディングスと楽天グループの業績比較です。

楽天Gは楽天証券以外にも携帯事業やEC事業など展開しているため、比較対象としてはおかしいかもしれませんが、楽天G全体で大幅赤字。

売上高は伸びていても先行投資額が大きいため、利益は落ちています。話は逸れますが、僕は楽天のサービスが好きなので、ここからの挽回に期待です。

\ 今すぐ新NISAを始める(無料) /

新NISAの銘柄の選び方

「数ある商品の中からどれを選べばいいの?」と悩みますよね。投資系インフルエンサーもそれぞれ意見が違うので、僕たち個人投資家は余計迷います笑

ここで皆さんにお伝えしたいのは「〇〇さんが良い!って言ったからこれを買う」というのは絶対にやめてください。

もしその商品が暴落したときに「〇〇さんが良いって言ったのに…」と他責になるからです。他責思考はあなたの成長をストップさせます。

それよりは「私はこの商品を3つの目的で買っている!」と言い切れた方が良いですよね。商品のことも理解しているし、それを運用し続けることで投資経験値も爆上がり。

自分の投資レベルを上げるためにも”自分で考え・自分で決断する”ということを必ず意識してください。必ずレベル上げに成功して、投資の世界がもっと面白くなりますよ。

積み立てる銘柄の選び方で大切なポイントは以下になります。(投資信託のみ対象)

①新NISAをする目的と目標を明確にする

②年齢に合う商品を選ぶ

③コストが低い商品を選ぶ

④リスクを分散させること

⑤純資産総額が多いファンドを選ぶ

⑥インデックスファンドを選ぶ

⑦トータルリターンはどれくらいか確認する

①新NISAをする目的と目標を明確にする

まず商品を選ぶ前に「何のために新NISAを活用して資産形成をするのか」明確にしてください。

目的や目標がないと、「何を選んだ良いかわからない…」「どこまで買い続けるの…?」「〜が来た時どうすれば良い?」と決断をするときに軸がブレブレなので常に迷います。

もし「老後の65歳までに4,000万円まで増やして旅行に行きまくる!」という目標がしっかりあると、そこから逆算して「そのためには毎月○万円で平均利回り○%のあの商品にしよう!」とすぐに決断できます。

新NISAは、あなたが将来なりたい像を叶えるための”手段(ツール)”に過ぎません。新NISAで投資することが目的ではなく、あなたが将来お金に困らないために活用する道具の1つであることを意識しておきましょう!

□20年後・30年後どんな状態でありたいですか?(①)

□①はお金はどれくらい必要になりそう?(②)

□②のお金を作るためにどんな投資が良さそう?(③)

この3つのワークに取り組むことで目的と目標が明確になり、そこから逆算して商品を選ぶことができます。

③に関しては、SBI証券の積立シミュレーションを使うのがおすすめ。初心者の方でもサクッと投資計画を決めることができますよ!

利回りに関しては、投資信託の場合3%~7%に設定するのが妥当です!

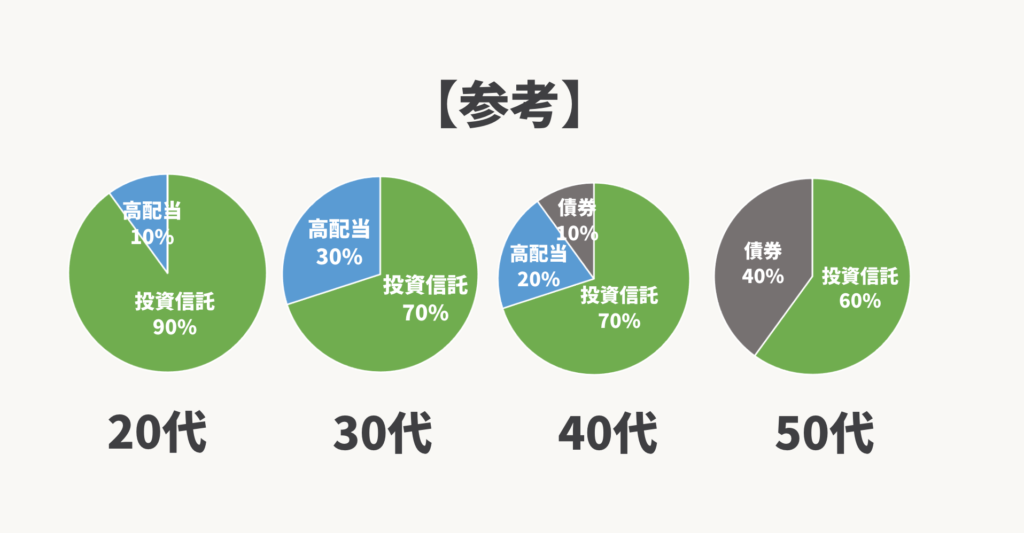

②年齢に合う商品を選ぶ

一般的に”年齢を重ねるたびにリスクは小さい商品を買う”のが大事。

その理由は、”積み立てできる時間”に大きな差があるからです。積立期間が長ければ長いほど、リスクは低くなり複利効果も効き、資産は大きく膨れ上がりやすいです。

なので20代のうちは、多少リスクが高い商品を買って大きなリターンを狙うのが定石。

また当たり前ですが、株価は上昇する時もあれば下落するときもあります。リスクが高い商品を買っておくと下落時の損失も大きい。でもリスクが低い商品であれば、下落時にも最小の損失で済むことができます。

例えば、もし50代の方が新しく資産形成を始めた時は、投資信託はリスクの低い全世界株式オールカントリーと債券を選びます。債券の比率も意識しながら、コツコツ積み立て流のがおすすめ。

下図に年代別の投資先の割合を載せました。

※参考程度にお願いします!

一例ですが、僕は22歳の時(大学4年生)に投資を始めました。なので、稼いだ僅かなアルバイト代や社会人の初任給で、リスクの高い「QQQ(米国ETFの1つ)」を買った直後にコロナショックで大暴落。含み損は-35万円ほど出てましたが、3年後には含み益+62万円まで回復しています。

ただ自慢したいために言ったのではなく、投資の恐ろしさと長期保有で持ち続ける大切さ・若い時にリスクを取るメリットを伝えたかった。

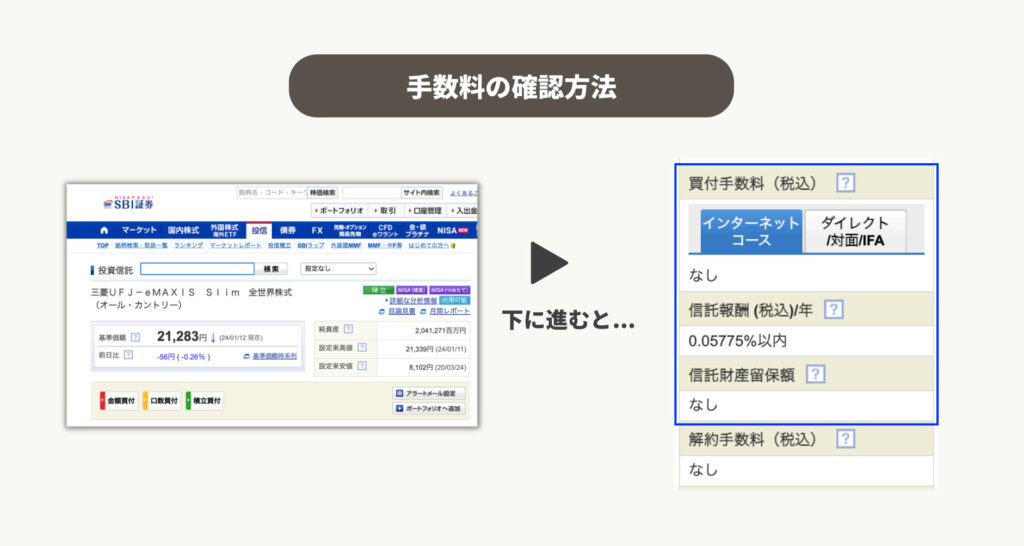

③コストが低い商品を選ぶ

必ず各種費用(=コスト)が低い商品を選ぶようにしましょう。

でも「コストってどんなものがあるの?」と気になりますよね。投資信託を買う時にかかるコストは以下になります。

・信託報酬:保有期間中に毎日かかるコスト

・購入手数料:購入する時にかかるコスト

・信託財産留保額:解約する時にかかるコスト

投資信託を積み立てる時にかかるコストは上記の3つになります。

ですが、新NISAで採用されている優良な投資信託は、購入手数料と信託財産留保額が「無料またはなし」の場合があります。大人気のeMAXIS Slim全世界株式もこれら2つの手数料は無料です。

つまり、意識すべきなのは「信託報酬」のみ。一般的に信託報酬0.05%~0.13%が安いと言われる基準です。新NISAは一生涯付き合っていく制度なので、信託報酬は低ければ低いほど良いです。

各種手数料を確認する方法は、銘柄を検索し詳細ページに進み、下にスクロールしていくと左側に出てきます!

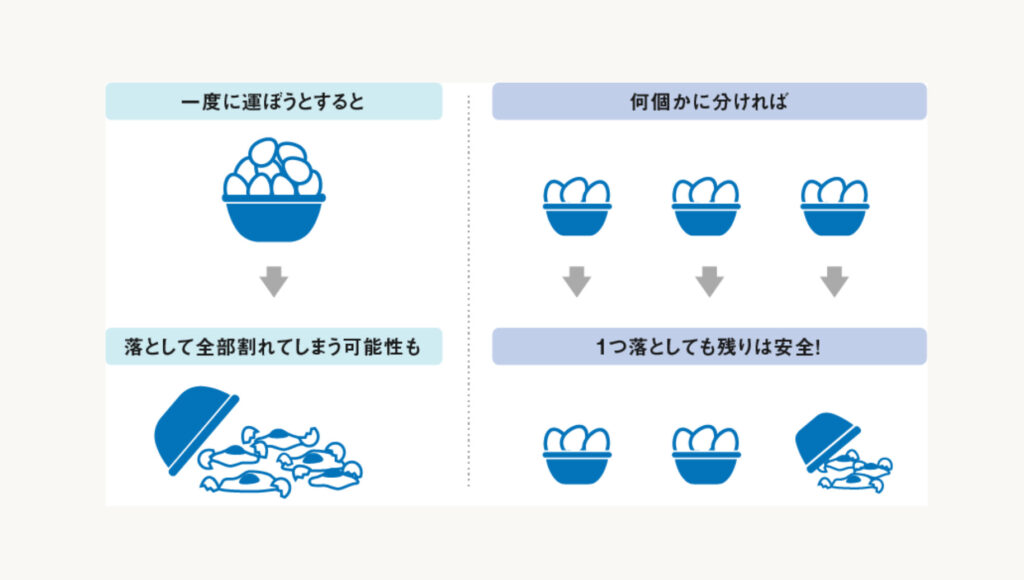

④リスクを分散させること

リスク分散とは、リスクをできるだけ抑えながら少しでも大きなリターンを得るという考え方。

長期間を前提とすると資産形成にとって、リスク分散はめっちゃ大事。

分かりやすい例で言うと、下図のように、1つのカゴに卵をたくさん入れて持ち運ぶ時、もし石に躓いて転んだら卵は全て割れちゃいます。でも卵を3つのカゴに分けて持ち運ぶと、もし1度転んでも他の2つは無事に済みます。

投資でもこの考え方は同じ。投資先をいくつかに分けることで、資産が減るリスクを最小限に抑えることができます。

投資におけるリスクを分散させる方法は以下になります。

・銘柄分散:値動きの異なる資産に分散して投資する

・地域分散:複数の国や地域を組み合わせて投資する

・資産分散:特徴の異なる資産を組み合わせて投資する

この3つを意識してやってみましょう!

そもそも投資信託は、あらゆる企業や国を1つにまとめたパックのような商品なのでリスク分散が既にできています。

例えば、大人気のeMAXIS Slim全世界株式オールカントリーのような投資信託は、これ1つで米国や欧州の先進国やインドなどの新興国にまとめて投資できるため、しっかり分散できています。

しかし、下図NG例のように、投資先がやや被っていたりするともし米国株に金融危機が起きたら資産は一気に減ります。

ですが、OK例のように米国S&P500に投資をしながら、不況時に比較的強い日本の高配当株や米国の高配当株を買うことでバランスの取れたポートフォリオになります。

あなたの大事な資産をあらゆるリスクから守るために、”リスク分散”という観点で銘柄を選ぶようにしてみてね!

⑤純資産総額が大きいファンドを選ぶ

純資産総額の大きさは、投資信託の規模を表します。基本的に大きいほど資金が集まっているといえ、人気をはかるバロメーターのひとつになる。

簡単に言うと、個人投資家がどれくらいその投資信託に投資しているのか。その投資信託の運用成績は順調か。を見分ける時に使えます。

純資産総額が大きければ大きいほど、その投資信託は人気が高く、投信の経費率を低く抑えれるメリットがあります!

純資産総額の確認方法は、気になる銘柄を検索して詳細ページに進むと出てきます!比較がしにくい場合は、人気ランキングにも載っているので確認してみてね!

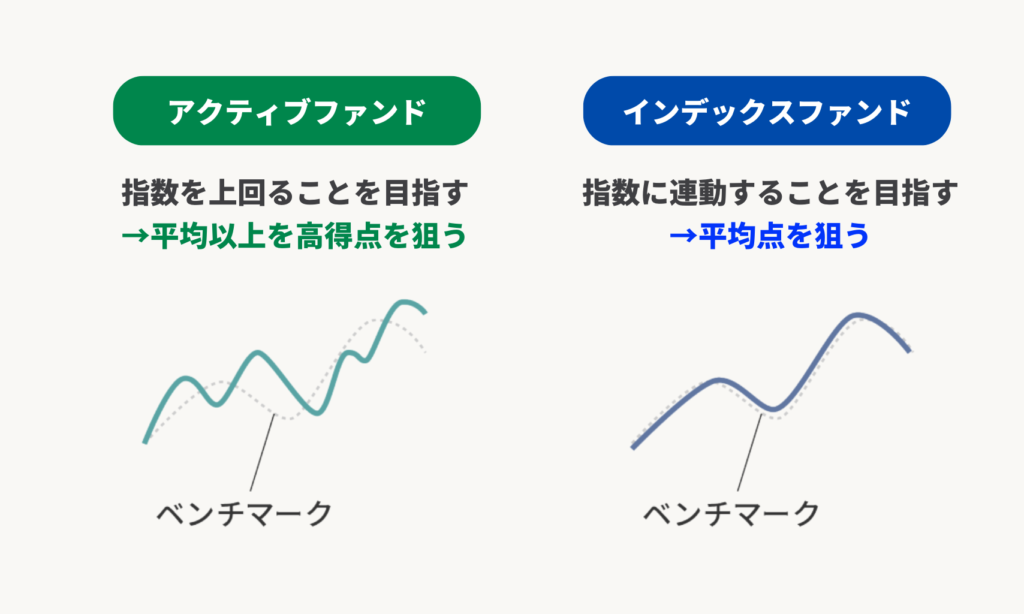

⑥インデックスファンドを選ぶ

投資信託は、2種類あってアクティブファンドとインデックスファンドに分けることができます。

結論、資産形成に向いているのはインデックスファンドです。理由は低コストで市場平均並みのリターンを期待できるからです。

一方、アクティブファンドはコストが高く、平均を大きく上回るリターンを狙っていくためリスク大。長期間の運用を前提にした資産形成には不向きです。

⑦トータルリターンはどれくらい確認する

トータルリターンとは、一定期間内に投資商品への投資から得られる総合収益のこと。つまり、その投資商品でどれくらい儲かることができたのかという指標です。投資の成績表みたいなもの。

投資信託の場合、同じ内容の商品でもその商品を運営している会社によって、このトータルリターンが異なることがあります。もちろんトータルリターンが高い商品を選ぶのが吉。

SBI証券でトータルリターンを確認する方法は、まず気になる投資信託を検索して詳細を押す。そして、下にスクロールしていくと確認できます!

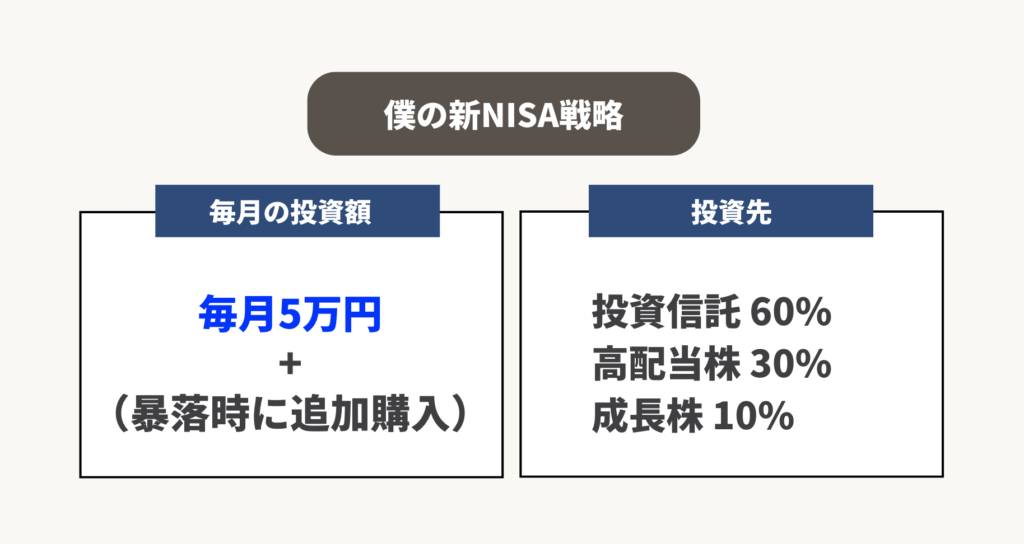

僕の新NISA戦略

続いて、僕が「どのように新NISAをどのように活用するのか」解説していきます!

ここから紹介することは、あくまでも僕の考え方であり、自分で定めた目的や目標を達成するための方法です。なので、参考程度にお願いしますね。

・現在26歳の会社員

・投資経験4年で個別株投資の経験あり

・独身で一人暮らし(毎月の固定費は11万円ほど)

・毎月の余剰資金は5万円〜7万円ほど

・老後65歳までに5,000万円の資産構築が目標

・今も将来もプチ贅沢できるようになりたい(目的)

新NISAを使って老後でも楽しめる資産を構築しつつ、さらに20代〜50代でも配当金で美味しい寿司や旅行に行けるくらいの配当金がもらえるような投資をしたい!

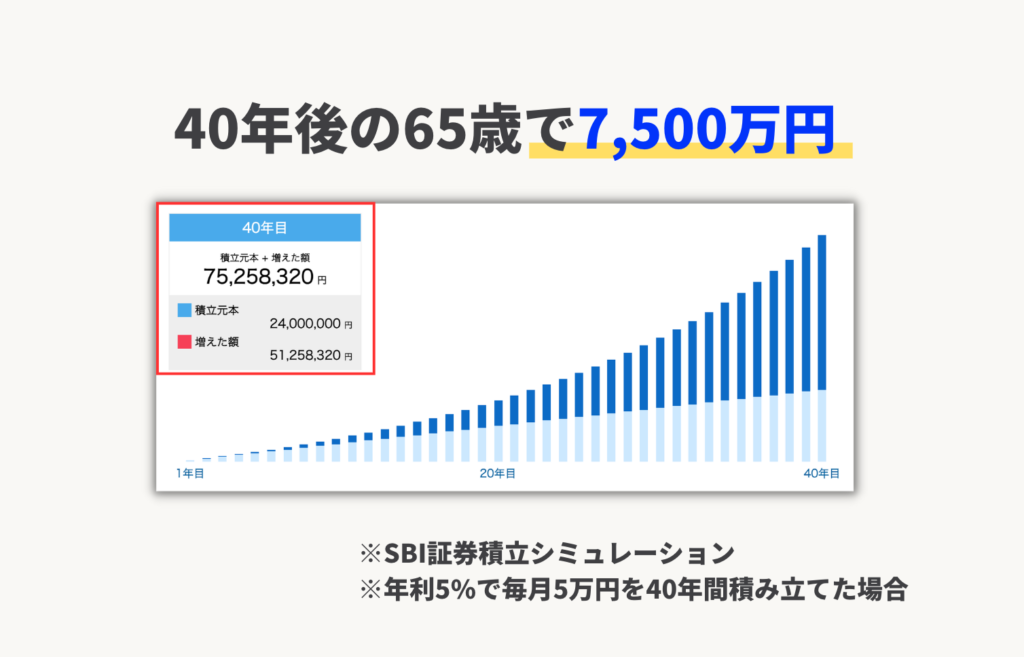

結論、そのために僕は新NISAで毎月5万円投資信託に積立投資をします。そして暴落時や株価が下がったタイミングで、日本・米国高配当株や成長株を買い増す方向性に決めました。

投資先に関して、投資信託60%・高配当株30%・成長株10%というような割合で投資をして資産を構築したいと思っています。

そして、なぜ毎月5万円を投資信託に投資をするのか。それは、65歳の約40年後に7,000万円以上の資産を構築することができるからです。(あくまでもシミュレーションした結果)

ちなみに毎月5万円の積立分は、何があっても途中で売却しないと決めています。緊急でお金が必要になった時以外は…笑

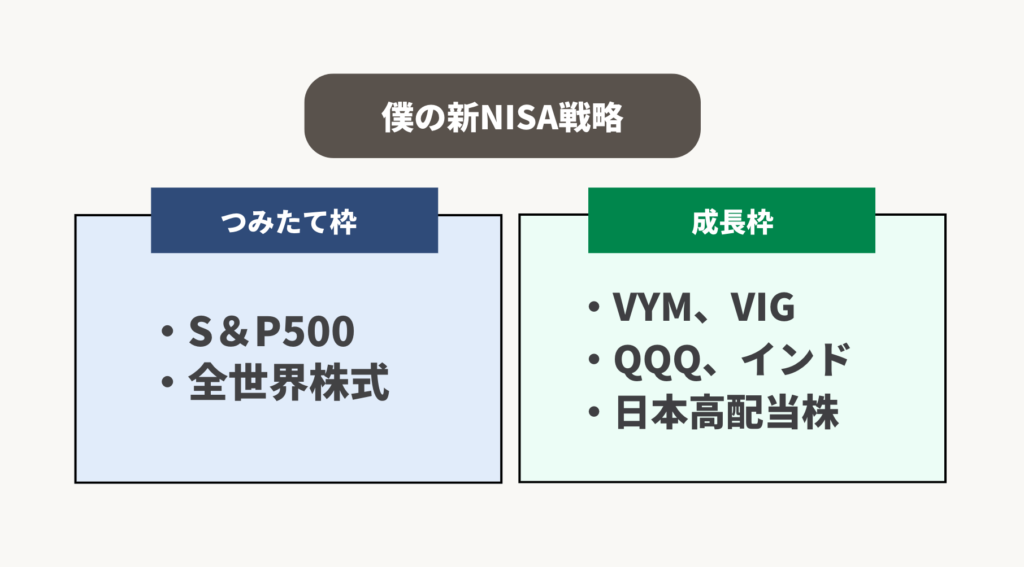

具体的にどんな銘柄を買う予定なのか、それぞれ簡単に解説していきますね!

つみたて枠に関しては、SBI・V・S&P500インデックスファンドとeMAXIS Slim全世界株式(オールカントリー)を積立設定しています。それぞれ2.5万円ずつの合計5万円を毎月積み立てる予定。

S&P500に関しては、「オワコンだ…」などいろんな意見が飛び交っていますが、僕は米国の企業に今後も期待しているので、今のところ変えるつもりはないです。

仕事でもExcelやGoogleワークスペース・顧客管理ができるsalesforce・コミュニケーションツールのslack・パソコンはAppleなど米国企業が作ったサービスを愛用しています。日常の生活でもアメリカ産モノが溢れていますよね。

成長枠に関しては、米国高配当ETFの1つである 「VYM」。配当金と値上がり益の両方を期待できて不況時にも強い「VIG」を中心に投資をする予定です。

また米国のハイテク企業や成長し続けているベンチャー企業100社にまとめて投資ができる「QQQ」。人口の爆発的増加と経済大国になっている「インド株」も少額ではありますが、値上がり益狙いで買っていく予定です。

日本の高配当株は、業界で言うと「金融」「総合商社」「通信」に分類される企業を中心に買う予定です。例えば、金融で言うと東京海上日動や三井住友、総合商社であれば三菱商事や伊藤忠商事、通信であればKDDIやソフトバンクなどです。

他にも日本には優良高配当株がたくさんあるので探しつつ買い増す予定。配当金を非課税でもらえるのはめっちゃ嬉しい!!

新NISAに関するよくある質問

旧NISAの設定のまま継続させる場合は、自動で引き継がれるため不要です!新NISAから積立金額や銘柄を変更する場合は積立設定を変える必要があります。

非課税期間が終わるまで売却しない方が良いです。理由は非課税枠が消えてもったいないから。個人の自由なので緊急で資金が必要になったなどあれば売却してもOK!

上場株式などに幅広く投資ができるものです。ただし、株式は上場廃止のおそれがある監理銘柄や上場廃止が決まっている整理銘柄、投資信託は信託期間が20年未満のものや、高レバレッジ型・毎月分配型商品は除外されます

新NISA制度における非課税口座は1つしか保有できません。複数の金融機関で口座開設はできません。

インスタでまとめてます!投稿はこちら

貯金別の買い方をまとめています!投稿はこちら

具体的なやり方はこちらにまとめてます!投稿はこちら

やるべき設定方法はこちら

SBI証券の場合、現金と銀行引き落としで買うことができます!

5万円までしかできません。それ以上の額を買う場合は、現金になります。例えば毎月10万円の積立設定の場合、クレカ積立5万円+現金5万円という設定になります

できません。18歳以上から始めれます!

こちらの投稿を参考にしてみてください!

まとめ

今回は、初心者向けに「新NISA完全攻略」について解説してきました。

一度で全て理解するのは難しいと思いますが、「新NISAが僕たちの資産に与えるインパクトは大きい!」と認識頂けたと思います。

新NISAを活用する人としない人では、資産額に大きな差が開きます。日本の危機的な状況は今後も加速して、実質賃金はさらに落ちていくと予測もできます。

新NISAと向き合うことは、あなたの将来や大切な家族と向き合うことにも繋がります。

今日が1番若い日。数十年後から逆算して見ると。資産運用はいつでも今が始め時です。ここでガイドを閉じて「勉強できたな…」と自己満足せず、即行動してください!

行動しないと現状・将来は何も変わりません。行動すれば必要な知識が自然と身についてきます。僕もここまで投資に詳しくなったのは、勇気を出して踏み出した一歩があったから。

皆さんの大きな一歩に貢献できたらめっちゃ嬉しいです!

ぜひ、身の回りの大切な人にもこのガイドを共有して、一緒に行動してみてくださいね。

また不明点あればお気軽にインスタグラムのDMください!

あなたの新NISAデビュー報告も待っています!!

それでは今回はここまで。ドロン!

\ 今すぐ新NISAを始める(無料) /